Déclarer vos impôts : la marche à suivre

Par Christophe Tunica

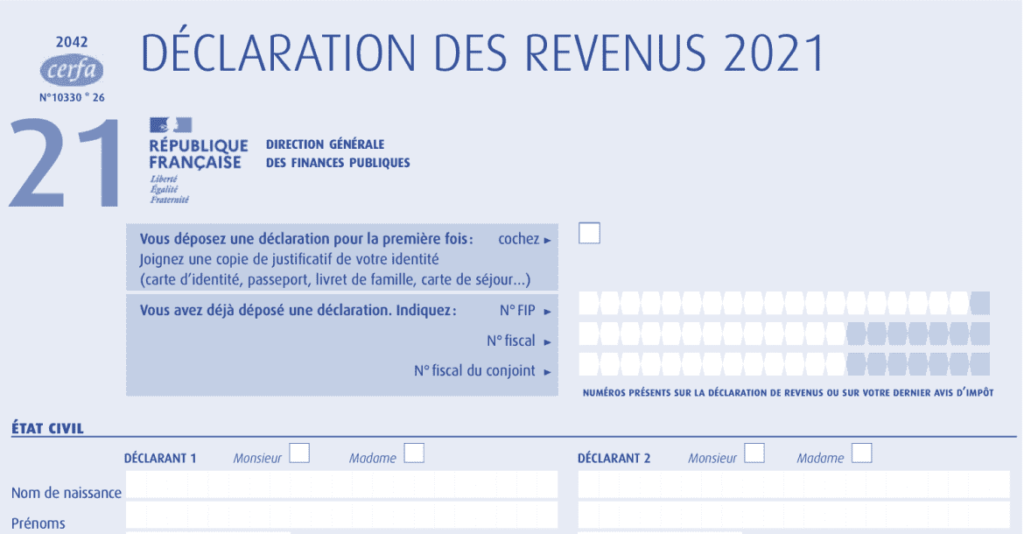

A l’approche des dates butoir pour déclarer vos revenus de 2021, nous vous proposons ici d’apporter les réponses et les solutions applicables à certaines situations fréquentes impactant vos traitements et salaires.

Les montants pré-remplis dans la rubrique « traitements, salaires » de la déclaration 2042 K concernent uniquement le contribuable et son conjoint, le cas échéant. Afin que la taxe pour les salariés ou les personnes rattachées ne soit pas calculée de manière incorrecte, vous devez indiquer un montant exact dans les deux cases 1AJ/1BK et AA/BA. Si les montants sont incorrects, veuillez les corriger à l’aide de ce guide.

Si votre salaire était trop bas l’année dernière, augmentez-le d’au moins +10% pour qu’il n’y ait pas de report de 2019 ; Si vous êtes tombée enceinte pendant que vous travailliez ici, assurez-vous qu’elle apparaisse dans la rubrique « pensions » à la ligne 41.

Ainsi il convient de vérifier que les montants pré-remplis sont corrects, d’ajouter certains revenus non indiqués et de ne pas déclarer des revenus pouvant bénéficier d’une exonération.

Les traitements et salaires en 10 points :

1. Comment déclarer vos rappels de salaires ?

Les rapprochements entre les sommes dues et leurs sources doivent être effectués selon un calendrier qui respecte l’année civilement perceptible. Voici quelques exemples : Si votre rétroactivité est retenue, il faudra reporter chaque trimestre vers la première annualité en provenance des éléments concernés (c’est-à-dire avant ou après une période donnée). Dans tous les cas cependant il ne sera pas possible d’omet. Dans ce cas, il convient d’indiquer le montant du rappel de salaire à la ligne OXX de la déclaration 2042 C et d’indiquer la nature de ce revenu.

2. Imposition de vos primes de fin d’année

Une prime ou gratification dite de « fin d’année » ou de « solde au titre de L’avant-dernière année, considérée dans la nouvelle année civile de 2019, ne doit pas être considérée comme un report de revenu. Ce montant doit être effectivement déclaré au titre pendant lequel il est mis en service par son bénéficiaire.

« L’année précédente, perçue en début d’année suivante ne constitue pas un revenu différé car il n’a pu être épargné que quelques mois avant sa perception. »

Pour cette prime, le contribuable ne peut bénéficier du régime du quotient pour revenu différé.

3. Rémunérations perçues par vos enfants à charge et rattachés

Il convient de déclarer les salaires perçus par les enfants comptés à charge ou rattachés, même s’il s’agit d’une rémunération occasionnelle. Les revenus que vous devez déclarer concernent l’année entière.

Peu importe qu’il s’agisse d’un seul mois ou de plus de dix mois consécutifs, ce qui compte vraiment dans ce cas, c’est le total de vos revenus du 1er janvier au 31 décembre de l’année écoulée, sans interruption.

Cependant, il ne faut pas déclarer, les salaires perçus, de la date de sa majorité jusqu’au 31.12.2021, lorsque l’enfant atteindra l’âge de 18 ans en 2021, il devra remplir une déclaration financière pour ses revenus post-majorité.

4. L’apprentissage est un excellent moyen d’entrer sur le marché du travail avec un certain salaire de départ.

Il convient de déclarer la partie du salaire perçu en 2021 qui dépasse 18 760 €. L’exonération, à hauteur de 18 760 € (montant du smic annuel), ne s’applique qu’aux salaires versés dans le cadre d’un contrat d’apprentissage.

5. Sommes perçues par des étudiants

Il convient de déclarer :

Voici une liste des types et des montants qui peuvent être remboursés aux étudiants en France.

– Allocations d’année préparatoire (aide d’année)

– Bourses d’études pendant les années de collège, si elles sont financées par l’État ou les collectivités locales en fonction de critères sociaux uniquement afin de ne pas empêcher les bénéficiaires de poursuivre leurs études dans un établissement d’enseignement ; ces fonds ne comprennent pas les bourses accordées par l’État/les collectivités locales sur la base de critères spécifiques tels que les résultats scolaires, mais ils sont uniquement destinés à aider ceux qui, autrement, ne pourraient pas se permettre de suivre des études post-secondaires en raison de contraintes financières…

Le gouvernement prévoit d’accorder des bourses aux étudiants et aux stagiaires, ainsi que 18 000 euros par an en 2021. Ce montant peut être augmenté jusqu’au plafond salarial du SMIC qui est actuellement de 394€ par mois ou 5UNCH RF(5). En outre, il existe d’autres mesures incitatives, telles que l’aide au remboursement des prêts étudiants, qui peut être obtenue grâce à des emplois occupés pendant des stages à l’étranger, sous certaines conditions. en rémunération d’une activité exercée pendant leurs études secondaires ou supérieures ou pendant leurs congés scolaires ou universitaires, dans la limite annuelle de 3 fois le montant mensuel du SMIC, soit 4 690 € en 2021.

Les jeunes qui optent pour l’exonération déclarent seulement, le cas échéant, la fraction des salaires qui excède 4 690 €.

6. Les indemnités de départ volontaire

Sous la forme d’une prime qui vient récompenser le travailleur pour son engagement, sa franchise et son consentement à quitter l’entreprise. La somme peut atteindre jusqu’à un an souvent moins que le salaire minimum annuel conventionnel ou une partie du SMIC calculé sur 32 semaines worked par exemple autour des durées maximales imposables au cours de cette période concernée.

Il convient de déclarer le montant de cette indemnité. Le gouvernement a annoncé qu’à partir de 2019, les employeurs seront tenus de fournir des accords préalables (GPEC) à leurs employés afin que ceux-ci puissent faire des estimations raisonnables sur le montant qu’ils pourraient devoir au moment de déclarer leurs impôts. Vous pouvez demander si ces revenus entrent dans le système FICA et, dans l’affirmative, utiliser le quotient d’imposabilité. Il y a toutefois une exception : les travailleurs indépendants qui perçoivent un revenu dans le cadre d’un plan PSE n’ont pas cette obligation en raison de sa nature de « plan » !

7. Les indemnités de licenciement

Il convient de déclarer la part de l’indemnité de licenciement qui dépasse sa fraction exonérée. Il est possible de demander l’imposition de ce revenu selon le système du quotient, quel que soit le montant de la fraction imposable. Dans ce cas il convient d’indiquer le montant du rappel de salaire à la ligne OXX de la déclaration 2042 C et d’indiquer la nature de ce revenu.

Il ne faut pas déclarer :

– l’indemnité de licenciement versée dans le cadre d’un plan social ou d’un plan de sauvegarde de l’emploi (PSE) ;

– les dommages-intérêts alloués par le juge en cas de rupture abusive ;

– l’indemnité accordée par le juge en cas de licenciement sans observation de la procédure requise ;

– l’indemnité accordée en cas de licenciement jugé nul pour cause discriminatoire ;

– la fraction exonérée des indemnités de licenciement versées hors plan social ou PSE qui est égale au plus élevé des trois montants suivants :

- l’indemnité légale ou conventionnelle, sans limitation de montant ;

- le double de la rémunération brute perçue par le salarié au cours de l’année civile précédant celle de la rupture de son contrat de travail, dans la limite de six fois le montant annuel du plafond de la sécurité sociale (246 816 € en 2021) ;

- la moitié des indemnités perçues, dans la même limite de 246 816 € pour 2021 ;

8. Indemnités de cessation des fonctions de mandataire social ou de dirigeant

Il convient de déclarer, pour les dirigeants de droit ou de fait soumis au régime fiscal des salariés en application de l’article 80 ter du CGI : la totalité des indemnités perçues quel que soit le mode de rupture du mandat social ou du contrat de travail (démission, licenciement, départ ou mise à la retraite, non-renouvellement du mandat, rupture négociée ou amiable).

Il ne faut pas déclarer, en cas de cessation forcée des fonctions (notamment révocation) : la fraction de l’indemnité exonérée dans la limite de trois fois le montant annuel du plafond de la sécurité sociale (123 408 € en 2021).

9. Prime PEPA

Elle est exonérée dans la limite de 1 000 € ou de 2 000 € dans les entreprises de moins de 50 salariés ou ayant un accord d’intéressement ou ayant conclu un accord de valorisation des métiers des travailleurs de deuxième ligne, la prime exceptionnelle de pouvoir d’achat (PEPA) versée entre le 1.6.2021 et le 31.03.2022 aux salariés dont la rémunération brute perçue était inférieure à 3 fois le SMIC annuel au cours des 12 mois précédant le versement de la prime (LFR 2021, art 4).

10. Frais professionnels liés au télétravail

La situation sanitaire a conduit à un important développement du télétravail. Les frais professionnels liés au télétravail à domicile ont pu donner lieu à des indemnités spéciales versées par l’employeur.

Ces indemnités sont exonérées pour les salariés dans la limite de 2,5 € par jour, 55 € par mois et 580 € par an.

Lorsque le salarié opte pour la déduction des frais réels, les frais de télétravail à domicile peuvent être déduit forfaitairement dans la limite de 2,5 € par jour, 55 € par mois et 580 € par an. Si cela est plus favorable au contribuable, les frais réels et justifiés peuvent être déduits.